En Resumen

- El halving de Bitcoin reduce a la mitad la recompensa minera, históricamente ha sido un evento alcista, aunque es seguido por correcciones significativas.

- Tras cada halving, Bitcoin experimenta una euforia seguida de una significativa corrección a la baja, conocida como el cripto invierno. La venta de mineros y el efecto de enero pueden contribuir a las caídas de precios posteriores al halving de Bitcoin.

We do the research, you get the alpha!

Bitcoin, la criptomoneda más prominente del mundo, ha captado una atención significativa debido a su extrema volatilidad de precios, presentando tanto riesgos sustanciales como posibles recompensas para los inversores. Pero dos cosas son seguras en el mundo de las criptomonedas: los Halvings son alcistas y los inviernos cripto siguen a los Halvings.

Para comprender mejor estos términos, en el ecosistema de Bitcoin, el "halving" es un evento preprogramado que reduce a la mitad la tasa a la que se crean o minan nuevos bitcoins. Este evento históricamente ha sido visto como alcista para los titulares a largo plazo, con ganancias de hasta 3.230% dentro de un año después de cada halving según Coingecko (¡ufff!). Pero poco después de estos picos, el precio de Bitcoin suele experimentar una corrección a la baja relevante, sumergiéndose en lo que a menudo se conoce como un cripto invierno, ya que su precio cae más del 80% en promedio (¡ouch!).

La red de Bitcoin experimenta el halving, un mecanismo para controlar su tasa de inflación y mantener su escasez con el tiempo, aproximadamente cada cuatro años. El halving más reciente ocurrió el 11 de mayo de 2020, disminuyendo la recompensa por bloque para los mineros de Bitcoin de 12,5 a 6,25 BTC. Este próximo halving reducirá la recompensa minera a 3,123 BTC.

En términos generales, la euforia por el halving tiende a durar alrededor de un año, seguida de una corrección importante al año siguiente. El primer halving ocurrió el 28 de noviembre de 2012 y para noviembre de 2013, Bitcoin experimentó una caída significativa, cayendo de $1.130 a $170 en el mismo año, una impresionante caída del 85%. El segundo halving que ocurrió en julio de 2016 exhibió una trayectoria similar, con Bitcoin alcanzando los $20.000 en noviembre de 2017, antes de caer a $3.191 en los meses siguientes, con una disminución del 84%. El último halving que se llevó a cabo en mayo de 2020 impulsó a Bitcoin a un máximo histórico de $68.789 en noviembre de 2021, pero posteriormente se desplomó a $15.600 en junio de 2022, marcando una corrección del 77%.

¿Por qué Bitcoin se desploma después del halving?

Algunos eventos han afectado el rendimiento del precio de Bitcoin a nivel fundamental, como el lanzamiento de contratos de futuros de Bitcoin, la represión de China en la industria de las criptomonedas, o incluso los tweets de Tesla sobre abandonar Bitcoin. Pero a diferencia de estos eventos aislados, el halving de Bitcoin es un acontecimiento programado regularmente.

Una posible razón detrás de las caídas posteriores al halving es la toma de beneficios por parte de los inversores que han mantenido sus posiciones durante un período prolongado, a menudo motivados por el "Efecto de enero".

Los inversores creen que los precios de las acciones tienden a subir en el primer mes del año debido a la mayor actividad de compra después de las caídas de precios en diciembre. Esto se atribuye a menudo a la cosecha de pérdidas fiscales, donde los inversores venden acciones perdedoras en diciembre para compensar las obligaciones fiscales de ganancias de capital y luego las recompran en enero, aumentando la demanda y los precios.

Es posible que los inversores consideren reequilibrar sus carteras vendiendo activos riesgosos como Bitcoin en diciembre y reinvertir en acciones en enero, que tradicionalmente es un mes alcista para los valores.

Otro factor significativo es el fenómeno de "capitulación minera".

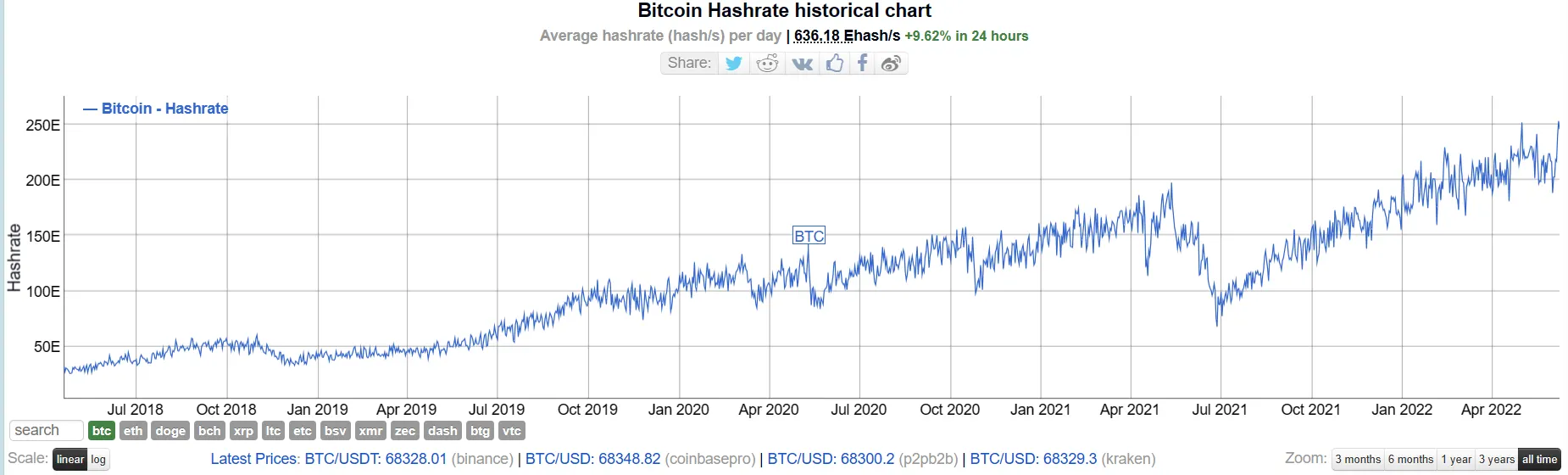

Durante su temporada rentable, los mineros acumulan Bitcoin y aumentan la tasa de hash de la red. Sin embargo, llega un punto en el que los mineros necesitan vender sus tenencias para actualizar o comprar más equipos y seguir siendo competitivos o más rentables a medida que la red se fortalece. Aunque no necesariamente coincidente con el rendimiento del precio, esta presión de venta, junto con otros sentimientos bajistas del mercado, puede desencadenar un efecto dominó que puede llevar a la capitulación minera y a una posterior caída de precios. Cuando esto ocurre, los mineros venden sus reservas y equipos no para seguir siendo competitivos, sino para seguir operativos.

Según datos de Bitinfocharts, la tasa de hash de Bitcoin disminuyó durante los dos últimos halvings.

A pesar de estas correcciones cíclicas, Bitcoin ha demostrado consistentemente su resistencia y capacidad para recuperarse de caídas significativas.

¿Cómo hacen frente los traders de Bitcoin?

Como el fundador y presidente de MicroStrategy Michael Saylor, probablemente el Bitcoiner más destacado de Wall Street, declaró en una entrevista con Emily Chang en Studio 1.0 de Bloomberg en 2022, "Si vas a invertir en Bitcoin, un horizonte de tiempo corto es de cuatro años, un horizonte de tiempo [medio] es de diez años. El horizonte de tiempo correcto es para siempre." Saylor sostiene que Bitcoin es una buena inversión para aquellos dispuestos a mantener al menos desde un halving hasta el siguiente.

"Si observas a lo largo de cuatro años, nadie ha perdido dinero manteniendo Bitcoin durante cuatro años", dijo.

De manera similar, los períodos ultra alcistas de Bitcoin seguidos de grandes caídas y posteriores períodos alcistas sugieren que no se trata de una burbuja especulativa. Más bien, es una clase de activo volátil que gradualmente encuentra aceptación en el mercado. En otras palabras, estas correcciones importantes son relativamente saludables para Bitcoin, ya que equilibran el ánimo entre los inversores y evitan escenarios tipo burbuja que hunden los precios en una inutilidad total.

Ahora bien, se sabe que el final del año siguiente a cada halving ha marcado históricamente el comienzo de un cripto invierno, pero al observar un marco de tiempo más corto, septiembre es un mes particularmente bajista para Bitcoin.

Este bajo rendimiento en septiembre coincide con descensos similares en el mercado de valores, con el S&P 500 experimentando una caída promedio del 0,7% en septiembre durante los últimos 25 años, mucho antes de que Bitcoin siquiera existiera. El "efecto de septiembre" se atribuye a los inversores que salen de posiciones en el mercado después de regresar de las vacaciones de verano para asegurar ganancias o pérdidas fiscales antes del final del año.

Por lo tanto, los inversores pueden querer evitar comprar BTC en septiembre o alrededor de Navidad el mismo año de un halving.

Como se acerca el cuarto halving de Bitcoin, con el precio que recientemente ha recuperado los $71.000, los inversores y entusiastas anticipan con ansias las posibles implicaciones. La historia sugiere que una corrección posterior al halving podría estar en el horizonte el próximo año, pero las circunstancias de hoy difieren de cualquiera de los eventos que han afectado a Bitcoin como activo en el pasado. Las regulaciones son más claras, Wall Street ha vertido miles de millones de dólares en ETFs de Bitcoin, los países han invertido en la moneda, y la red está más fuerte que nunca.

Los operadores de Wall Street tienden a decir que el tiempo en el mercado supera al momento de ingresar al mercado. Pero para la comunidad de Bitcoin, hacer HODL es una forma de vida. Decidir cuándo comprar depende de ti, pero sea cual sea la decisión que tomes, date prisa: El halving está a solo dos semanas de distancia.

Editado por Stacy Elliott.